近日,随着乐信Q2业绩的披露,上市系助贷平台24年上半年的经营情况也都向市场揭开了神秘的面纱。从创收角度来看,奇富科技、乐信、信也科技、小赢科技、嘉银科技等多家平台的Q2营收同比均出现了不同幅度的增长,但在国内经济承压及消费金融行业进入成熟期这个大的宏观背景下,各家答卷却各不相同。

总结起来,这里面既有大的行业因素影响,也是自身经营客群差异及风险管理能力强弱的折射。

本文将基于对部分上市助贷平台上半年经营数据的挖掘,重点归纳与总结了机构所做的一些调整及成果。以飨读者。

01、降速提质:要规模,但更要质量梳理各家上半年数据不难发现,在当前宏观背景下,各助贷平台在“要规模”or“要质量”的选择上,平台之间虽有小小分化,但大的方向上纷纷选择了后者。

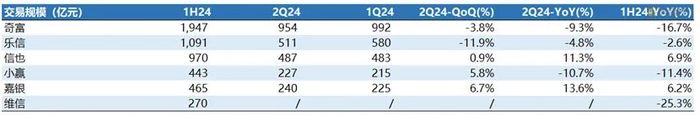

具体来看,头部资产规模超千亿的互联网助贷平台如奇富、乐信等纷纷在上半年纷纷踩下了刹车,如奇富Q2交易规模954亿元,同比下降9.3%,环比下降3.8%,整个上半年交易规模1947亿元同比下滑16.7%;乐信虽然控规模的季度节奏与奇富有所不同,但同期交易规模1091亿元同比也下滑2.6%。

对于资产规模在五六百亿及以内的腰部平台而言,虽然整体上倾向于继续做大规模,但是在规模增速上相较之前也有所放缓,如奇富Q2交易规模环比增速下降,而信也Q2交易规模环比增速仅有0.9%;反倒是腰部及以上的小赢Q2交易规模环比增速达5.8%,嘉银则为 6.7%。

可以看出,助贷平台在整个上半年的经营策略就是——“求稳”,且多家平台在业绩会议中也多次明确这一经营方向:

奇富,上半年采取了相对比较谨慎的获客节奏,主要提升资产的盈利性,总体目标还是追求有质量的增长;

信也,国内市场借贷需求相对疲弱,消费金融的规模增速呈现下降趋势且进入了成熟期信也的策略就是在不确定性中去寻找确定性的优势,以寻求我们国内业务的可持续增长;

乐信,国内市场主动控制规模,压降和加速存量高风险客群资产的出清,总体策略是控规模的基础上寻求质量的提升。

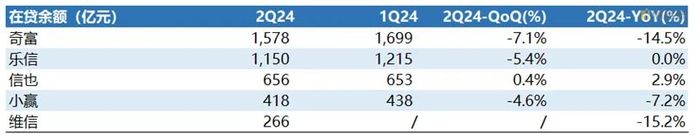

事实上,如果我们从各家管理的在贷规模上来看,更能直观的看清行业从业机构当前应对的策略,截止到24年6月底:

奇富,在贷余额1,578亿元,同比下降14.5%,环比下降7.1%;

信也,在贷余额1,150亿元,同比下降0.0%,环比下降5.4%;

乐信,在贷余额656亿元,同比增长2.9%,环比增长0.4%;

小赢,在贷余额418亿元,同比下降7.2%,环比下降4.6%。

除信也在贷余额保持微小增幅外,其余几家在贷规模同比、环比均呈现下降的趋势,奇富、维信降幅比例更是达双位数;

当然,求稳不仅体现在规模端,我们也可以从产品要素的变化趋势来观察。一般来讲,在宏观环境向好及对未来预期积极的情况下,从业机构都倾向于从件均及期限两个要素入手,即提额、加期,体现在产品上则表现出“高件均、长期限”趋势,反之则相反。而观察部分助贷平台的上述两个要素的趋势,自2023年以来,期限呈现出稳中有降,件均则是一路走低,也同样可以佐证上述观点。

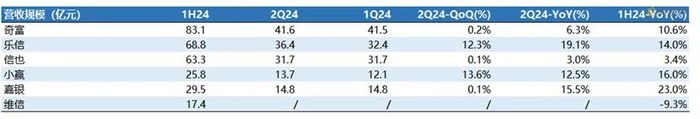

无论是控规模亦或是稳规模,最终目的还是在追求一种规模与收益的平衡,那么,在各家主动控制规模的情况下,其收益是否归因于规模的下降呢?

从营收数据来看,除部分平台外,绝大部分助贷机构在创收端反而走出了与规模下降相反的趋势,同比、环比均呈现出不同幅度的增长。如下图所示:

其中,小赢2024年第二季度净收入总额为13.7亿元,环比增速达13.6%。结合前面的规模数据可以看出,小赢的注意力应该是放在了成本控制和资产质量的提升上,经营上致力于实现盈利增长。

小赢在规模与收益平衡上的表现,应该也是头部平台当前普遍的追求。我们也不难从各家业绩披露中找到原因,归纳下来主要是以下策略的综合结果:

经营效率的提升,如控制提前结清比例、提升新老户转化、优化产品结构;

客群质量的迭代向好,担保收入的提升;

资金成本的持续优化下降,息差扩大。

02、寻找第二增长曲线:向“轻”而行,对“外”求增除了主动控制规模、优化资产质量这一动作外,各助贷平台也在积极寻找各自的第二增长曲线,以应对消费金融行业逐渐平缓的增速斜率。具体可以将其归纳为两类:一类是对“外”寻增量;一类是向“内”调结构;前者的代表是信也,后者的代表是奇富,下面展开聊聊这两种模式。

先说“出海”,以信也为例,其目前已经在印尼、菲律宾分别展业6年、4年,经过多年、双市场的出海摸索,海外业务无论是在业务规模占比上还是在收益贡献上,在其总盘子里不断提升。透过数据来看会更加直观:

海外市场二季度交易规模23.1亿元,同比增长27.2%,环比增长4.4%;营收规模在经过23年印尼下调定价的政策影响后,基本与23年单季度营收规模持平,二季度营收环比虽有微幅下滑,但同比依然增长12%,单季度营收达到5.6亿元。

另外,从份额上来看,交易规模、在贷余额、营收规模占总盘子的比重呈现稳定上升的趋势,特别是营收占比已经占大盘营收近20%的比重,这里面固然有国外高定价的政策因素影响,但是抛开这一因素外,海外市场的规模仍有可挖掘的空间,即使后期面临定价下探的因素扰动,也能够通过提升规模来获取更多的利润。

当然,出海的不止是信也,乐信也在积极布局海外墨西哥市场,根据其披露的业务数据,二季度墨西哥市场交易规模环比增长60.8%,营收规模环比增长113%,在贷余额环比76.8%。

虽然尚未达到盈亏平衡,但海外市场强劲的信贷需求无疑还是给其出海战略提供了不少的信心,而乐信CEO也明确表示未来将在海外市场投入更多的资源。

除了上述两家外,同业其他积极参与海外市场掘金也有不少,如嘉银在尼日利亚布局,无疑都是看上了海外市场更高的定价、更大的市场空间以及更年轻的群体等因素,通过将国内技术、产品、投流、经营等在国外进行复制,寻找其第二增长曲线。

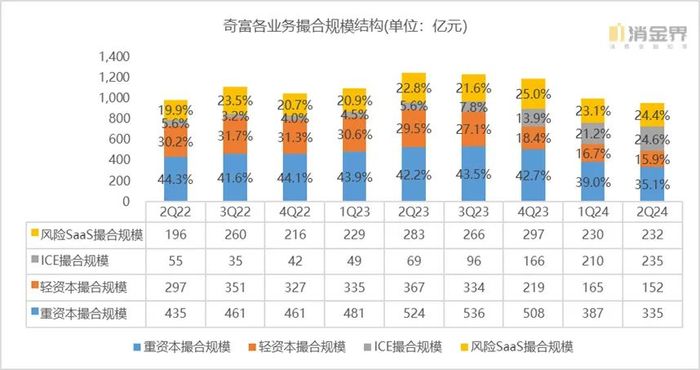

再说下向“内”调结构,这种模式的代表是奇富。从2022年开始,奇富就通过将平台业务拆分为轻资本(分润模式)、ICE(智能营销转介的英文缩写,类似于导流)、其他(主要是风险管理SaaS解决方案)等细分业务向外界传递其转型科技平台的决心,以其披露的业务数据来看,也正如其所规划的一样在提升“科技赋能金融”的属性。具体来看二季度数据:

交易规模,重资本业务335亿元,占比35.1%;平台业务619亿元,占比64.9%;

在贷余额,重资本业务540亿元,占比34.2%;平台业务1,038亿元,占比65.8%。

需要明确的是,虽然平台业务整体规模及占比在提升,但其内部结构也有明显的分化,可以从数据中看到的是:代表分润模式的轻资本业务规模在缩水,导流模式的ICE业务规模却在一路狂飙。这种剪刀差的结构体现在收入端就更加明显,ICE业务营收规模在二季度的营收规模达到5.5亿元,占总营收的比重达到13.2%,双双创历史新高的同时,单季度首次在营收反超轻资本业务。细品一下,这种结构的变化也很值得玩味,折射出当前助贷行业在“风险”与“盈利”之间的取舍平衡。

除了奇富外,乐信科技平台业务在本季度营收规模也达到历史新高,达到了5.3亿元,环比增长47.9%,同比增长36.5%;乐信未对其平台业务做细分,暂无从得知其内部结构如何。

抛开结构看整体,助贷向轻看齐是一个大趋势,“科技的归科技,金融的归金融”也是一个逐渐形成的共识,转型会有回轮也是正常,毕竟活在当下才能谈未来。更为重要的是,头部助贷平台持续不断地探索这种商业模式,为自身赢得腾挪空间。

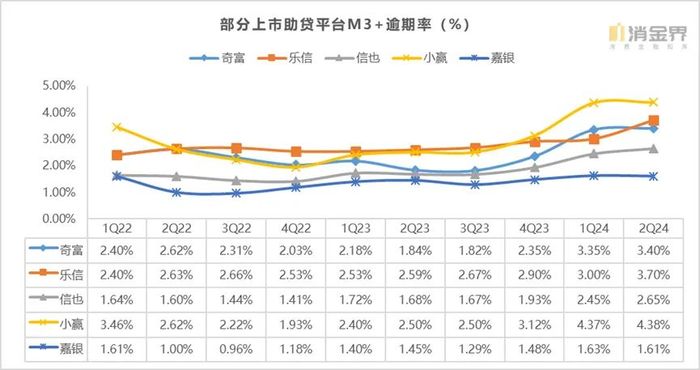

03、即期风险仍走高,逾期前瞻指标拐点出现从各家披露的即期风险指标来看,整体资产的风险仍在高位运行,动态池口径M3+逾期率环比仍有不同幅度的上升,但总体增幅有所收窄。继续走高的原因也不难找,一是各家总体规模的收缩,使得M3+逾期率的分母值持续走低;二是存量高风险资产的出清尚需时间消化。

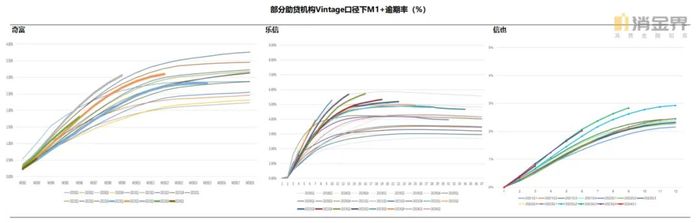

不过,vintage口径风险表现及即期前瞻指标已经有向好的迹象。先看vintage口径下的M1+逾期率,综合奇富、乐信、信也三家,最新一期(24年一季度交易)资产的该指标的斜率已经明显小于前期资产,在没有突发因素的扰动下,可以推断新资产的终损必然低于存量资产,需要关注的就是新增资产是否也同样保持了这个态势。

再看前瞻指标方面:

奇富,D1 逾期率及逾期 30 天内回收率连续多个季度有所优化且2024年7、8月还在延续;从数据来看也确实如此,30天回收率已经升至86%以上的平均水准,D1逾期率则连续两个季度走低;

乐信,Q2全量资产FPD7(首逾7天)环比下降7%,其中新增资产FPD7环比下降14%,新户贡献资产FPD7环比下降23%;

信也,D1逾期率下降10个基点(即0.1%)至5.1%,D30回款率提升2pct至88%。

综合来看,虽然整体资产风险拐点尚需时间体现出来,但前瞻指标拐点已经明确,在背景下,各家对于下半年的展望也呈现出积极的预期,如:

奇富对三季度的业绩展望US口径下预计将实现15-16亿元,同比增幅高达30%以上;

信也预计下半年takerate将稳定在3%以上,且有上升预期;

乐信则将加大获客投放,提升交易规模。

显然,风险前瞻指标的向好,给从业机构下半年的乐观预期提供了不少的底气。

04、结语除了关注业绩外,近期各大平台在配合资方与监管的消保工作方面,也是动作频频。比如,今年二季度,信也“联合消保”系列行动拉开帷幕,宣布将在2024年联合多家金融机构进行“联合消保”行动;小赢深度融合AI技术成功打造了具有防欺诈防黑产、筑牢数据安全、高效服务客户、创新科技赋能、践行用户消保教育五大功能的“五位一体”WinPROT赢护体系。各家金融科技能力的社会价值进一步突显出来。这或许也是“内卷”的积极意义——精细化运营下,每家机构都在努力证明自己的实力与价值。

经历上半场速度与规模狂奔后的消费金融行业,正在面临着增速斜率趋缓、风险表现居高、消费信贷需求不振、客群同质较高,新客增量有限等新问题。对于从业机构而言,消金行业下半场的胜负关键必然是内功修炼的强弱,这些内功不仅体现在刀口向内的自我迭代,同样也需要有向外把握市场的敏锐与攻城略地的果敢。